据金融时报报道,随着中国股市内爆推动了对安全资产的需求,同时中国央行放松货币政策以稳定日益放缓的经济,最近几周中国债券市场悄然飙升。

5年期国债收益率已从4月初的3.47%降至昨日的2.92%。超过一半的降幅是8月下旬以来出现的。

今年前8个月,中国国债发行总量共计12.6万亿元人民币(合2万亿美元),较去年同期增长63%。

昨天拍卖的10年期国债的收益率达到自2008年以来的最低水平。一些投资者担心,中国债券市场——仅次于美国和日本的全球第三大债市——已经过热。

“今年以来我们一直看涨债券,但是对债券持续上涨的预测很可能需要看到经济增长进一步恶化或是更激进的宽松政策,而这似乎是不太可能的,”美银美林(Bank of America Merrill Lynch)驻香港的利率策略师陈扬表示。

自从中国股市泡沫破裂以来,投资者一直在寻找更安全的投资选项。从触及7年来最高水平的6月12日到8月下旬,上证综指(Shanghai Composite Index)暴跌43%,尽管自此之后上证指数[2.32%]略有反弹。

与此同时,曾经一直是中国储户投资首选的国内房地产市场,陷入了供大于求的困境,房价不断下滑。

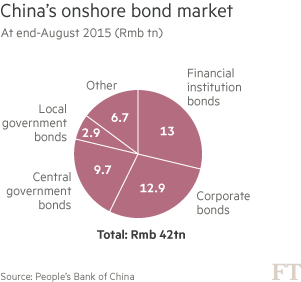

图一

“股市如此,大量资金无处可去,只能流入债券市场,”中泰证券(Zhongtai Securities)的固定收益分析师罗文波称。

货币宽松以及低通胀正在压低利率。自去年11月以来,中国央行5次下调利率,3次下调银行存款准备金率。

分析师认为,昨天公布的表明9月通胀进一步放缓的数据,可能会促使央行进一步放宽货币政策。

图二

公司债[0.01%]券的表现甚至比国债更为强劲,5年期国债与5年期3A级公司债券之间的息差已从6月的逾100个基点缩小至周二的75个基点。

图三

市场参与者称,最大的需求来源与银行向客户推销的理财产品和结构性票据有关。

据行业研究组织CN Benefit表示,今年前六个月,以固定收益为基础的产品占据所有产品的30%左右,但是在第三季度这一比例上升至60%。

基于债券的共同基金也出现了资金流入。基金管理公司正利用较低的短期借款成本加大投资组合的杠杆率。

据中国央行数据显示,6月底,境外投资者持有的国内债券总值达7640亿元人民币。

华尔街日报:中国债市高杠杆引发担忧

分析师称,许多中国投资者使用以债券作抵押获得的贷款买入更多债券,帮助推高了债券发行规模,并且推动收益率降至数年低点。

投资者担心这些通过大规模借款来买入证券的操作正在扭曲市场,放大企业债券价格的涨幅,并推动公司债与安全性要高得多的政府债券之间的收益率之差收窄。

美银美林(Bank of America Merrill Lynch)驻香港利率策略师Yang Chen表示,上述收益率之差已过窄,未能真正反映经济基本面状况。

同样,如果债券价格回调,投资者或许将不得不抛售债券,来偿还他们的贷款,这将加剧债券价格的进一步下跌。今年夏天中国股市就曾出现过这一幕。

通过贷款来购买中国债券的操作与股市的两融交易大致相同。只是债券投资者是利用所持债券从券商获得贷款来购买更多债券,而不是以股票作为抵押品。

然而与两融交易不同的是,散户投资者未参与将他们的债券作为抵押去购买更多债券。这种借款是通过债券回购协议来进行的──机构投资者可通过此类协议以债券从券商等其他机构手中获得短期贷款。散户投资者无法参与此类回购协议,因此,这一市场上的借款方主要是银行、证券公司、理财产品经理等机构投资者。

Wind资讯(Wind Info)的数据显示,第三季度债券回购交易额激增13%,至人民币155.8万亿元(合24.648万亿美元),第二季度为人民币137.3万亿元。这是中国债券回购交易额的最高季度水平,几乎是上年7-9月份人民币86.1万亿元的两倍。

投资者和分析师们称,这些融资很大一部分被用来继续购买债券。一些机构通过质押债券来获取现金,然后使用这些资金买入更多债券,这一过程可能重复数次。

美银美林的Chen说,事实证据表明,一些券商、基金和银行理财产品的杠杆率在三倍以上,一些结构性产品投资者的杠杆甚至达到10倍。

中国债券市场余额为人民币44.06万亿元(合6.97万亿美元),债券回购余额达到这一数字的2.5倍。

德国商业银行(Commerzbank)分析师周浩指出,杠杆率的不断上升令人担忧。

在中国经济放缓未见改善迹象之际,购买债券成为热门的押注;债券被认为比股票更安全。但在一些分析师看来,为购买债券而借入大量资金的行为正在引发市场扭曲。

汇丰(HSBC)中国研究部主管张志明指出,市场没有充分反映信用风险,他还称,这从中国公司在境外发行之债券收益率往往远高于境内发行之债券收益率中可以看出,这表明海外投资者更担心违约风险。

上个月,中国AAA级公司债与政府债的收益率之差收窄至0.8个百分点,为八年来的最小差距。目前,这一差值仍保持在一个百分点,而2014年曾宽达两个百分点。

中国公司债出现恐慌性抛售的阴影对投资者而言也构成风险。如果债券价格下跌,投资者将被迫卖出债券以满足经纪公司的还贷要求,这加剧债市的跌势。

股市就曾出现过这样一幕。6月份,上证综指较上年同期上涨了逾两倍。在5月份和6月份,融资购股规模达到创纪录的人民币2万亿元,相当于市场自由流通股市值的9%左右,同期美国市场的这一比率为2.8%。上证综指自6月中旬见顶以来已下跌36%,在政府清理整顿场外配资以及中国股市购股热潮冷却之际,融资购股规模已降低了58%。

中国债市出现大规模借款现象在一定程度上是年初以来中国政府在回购市场维持低利率的结果,政府此举意在保持金融系统充足的流动性。举例而言,周二7天期回购利率仅为2.45%,去年底达5.07%。

然而美银美林的Chen表示,如果短期利率飙升,或者央行的货币政策立场微调,则可能引发债券抛售,因为投资者将受到借款成本上升和投资风险增大的挤压。

Chen说,公司债的抛售潮可能会蔓延至政府债券,导致债券收益率普涨,从而抵消中国政府为维持低利率而付出的努力。

汇丰的张志明称,人们希望政府在某个阶段采取措施降低债券市场的高杠杆,以避免事态恶化。

(文章来自凤凰财经)

文章标签:

文章链接: 中国债券市场火了 高杠杆或致重蹈股市覆辙 [复制链接]

站方声明: 除特别标注, 本站所有文章均为原创, 互联分享, 尊重版权, 转载请注明.